Vous avez eu votre idée. Vous savez parfaitement quel sera le secteur. Vous avez le modèle commercial. Vous savez comment vous obtiendrez des clients. Vous savez quels seront vos avantages concurrentiels. Et, surtout, vous voulez commencer MAINTENANT. Mais avant de pouvoir commencer à travailler, vous devez prendre une décision importante. Qu’est-ce qui est le mieux, une société ou un travail indépendant (autónomo) ? Dois-je créer une société ou opérer en tant qu’entrepreneur individuel ? Dans ce post, nous allons analyser quelle est la meilleure façon d’exercer votre activité professionnelle du point de vue juridique.

Avant de commencer : un petit avertissement

Il n’y a pas de réponse universelle à cette question. Selon votre situation particulière, il est préférable d’exercer une activité indépendante ou de constituer une société.

Dans cet article, nous examinerons également un certain nombre d’aspects que vous devriez prendre en considération pour décider quelle est la structure d’entreprise qui vous convient le mieux.

Vous devrez mettre sur une échelle tous les facteurs que nous allons analyser dans ce post et voir quel côté est le plus pertinent.

C’est votre situation particulière qui décidera lequel d’entre eux a le plus de poids que les autres. Cela vous permettra enfin de décider laquelle des deux options choisir.

Prêt ? C’est parti !

7 facteurs à prendre en compte pour décider d’opérer en tant que société ou en tant qu’indépendant

1. Constitution de la société

Commençons par le début : le moment de la constitution de la société.

Si vous commencez à exercer une activité indépendante, il n’y a pas d’obligation légale de fournir un certain montant de capital. En d’autres termes, il s’agit d’un processus qui en résulte GRATUITEMENT.

D’autre part, la constitution d’une société entraîne un certain nombre de coûts, et nous ne parlons pas seulement du montant du capital fourni.

Allons-y pas à pas.

Lors de la création d’une société (disons une société à responsabilité limitée), le règlement exige l’apport de 3 000 € en tant que capital social. Cet argent peut bien sûr être utilisé pour les activités quotidiennes de l’entreprise.

Mais les paiements monétaires ne s’arrêtent pas là.

La création d’une société nécessite une série de formalités supplémentaires qui sont beaucoup plus complexes que celles qui existeraient si nous effectuions nos opérations pour notre propre compte.

Vous devez rédiger les statuts, vous inscrire au Registre du commerce, signer l’acte public devant un notaire…

Et, évidemment, tout cela a un coût.

Vous voudrez probablement faire appel à un avocat spécialisé dans les questions commerciales pour vous accompagner tout au long du processus (ce que nous recommandons à 100 % pour éviter les problèmes de base).

Les autónomos, en revanche, ont une vie beaucoup plus simple dans ces procédures de constitution. Si vous souhaitez connaître la procédure par étapes qu’un expatrié doit suivre pour s’inscrire comme autónomo, vous pouvez le faire ici.

L’inscription auprès de la sécurité sociale et de l’administration fiscale (avec le modèle 037, qui peut être délivré électroniquement) vous suffira, et pour un coût de 0€ !

Ce qui nous amène au point suivant.

Tant l’entrepreneur individuel que la société de capitaux verseront un certain montant par mois au titre de la sécurité sociale.

La différence est exactement la quantité dont nous parlons. Et voici un autre grand écart.

Les autónomos paieront beaucoup moins : s’ils ont droit aux primes disponibles, ils paieront un montant forfaitaire de 50 € par mois pendant les 6 premiers mois (s’ils remplissent certaines conditions). Les 6 mois suivants, ils bénéficieront d’une réduction de 50 % du taux, et les 6 mois suivants d’une réduction de 30 %. Tous ces pourcentages s’appliquent sur la base minimale.

D’autre part, l’entreprise devra faire un effort plus important en termes d’argent. 280 € par mois pendant la première année.

3. Responsabilité et équité des affaires

La question du patrimoine et de la responsabilité est sans aucun doute l’un des sujets les plus importants.

Car le risque est un facteur qui joue un rôle fondamental dans toute entreprise, et nous devons le mettre en avant.

Savoir que nous pouvons perdre notre maison si l’entreprise va mal peut être déterminant dans notre décision de constituer une société à responsabilité limitée ou d’exercer une activité indépendante.

Quelle est donc la principale différence à cet égard ?

Nous trouvons ici la première section dans laquelle les autónomos seraient » désavantagées » parmi celles vues jusqu’à présent.

Les autónomos sont responsables de tous leurs biens, présents et futurs, en cas de pertes qu’ils subissent du fait de leur activité.

Les actifs commerciaux et les actifs personnels sont convertis en termes équivalents.

Si c’est un sujet qui nous concerne particulièrement et que nous ne voulons pas prendre autant de risques, nous devrions créer une société.

Avec cette structure d’entreprise, nous protégerons nos actifs : nous ne répondrons qu’avec le capital social que nous avons apporté.

Si nous ne sommes pas prêts à risquer nos biens ou nos possessions au cas où l’entreprise ne se déroulerait pas comme prévu, nous devrons créer une société. Si, en revanche, nous sommes des preneurs de risques et que le risque n’est pas un facteur qui nous empêche de dormir la nuit, alors travailler en tant qu’autónomo est probablement une meilleure option.

Toutefois, dans la section sur le financement, nous verrons que la limitation de la responsabilité n’est pas aussi directe et simple qu’elle le semble.

4. Comptabilité

Un autre facteur important, qui nécessitera un investissement principalement temporaire et des efforts, sera la comptabilité des entreprises.

Si nous ne voulons pas de complications à cet égard, nous choisirons de fonctionner comme un entrepreneur individuel.

En effet, ils ne doivent enregistrer que les factures émises et celles reçues. Ils s’occupent de la comptabilité de base.

Par contre, une fois que nous aurons créé une entreprise, nous entrerons dans le monde fastidieux du Plan comptable général (PGC).

Nous devrons maintenir une comptabilité complète, en faisant des déclarations trimestrielles et même certaines mensuelles.

Non seulement cela nous prendra du temps, mais cela entraînera aussi, à de nombreuses occasions, un certain coût monétaire.

Ce que nous recommandons chez Balcells Group, c’est d’externaliser ce type de tâche. Après tout, l’entrepreneur doit se concentrer sur ce qu’il sait faire de mieux : le « cœur » de son activité commerciale.

Et, bien souvent, la comptabilité exige de consacrer le temps que nous pourrions investir pour attirer de nouveaux clients ou fournir de nouveaux services (ce qui nous donne vraiment de l’argent).

Cependant, nous devons tenir des registres comptables.

Quelle est la meilleure option ? Laissez un professionnel faire la comptabilité de votre entreprise. Nous offrons nous-mêmes des services de comptabilité mensuelle pour les autónomos et les entreprises.

5. Fiscalité

Voici un autre des facteurs les plus importants qui sera sans aucun doute déterminant dans notre décision : le montant de l’impôt que nous paierons en tant que société et le montant de l’impôt que nous paierons en tant qu’indépendants.

Pour ce faire, nous devons comprendre exactement quels sont les impôts payés par les travailleurs indépendants et ceux payés par la société à responsabilité limitée, car ils sont de nature et de type différents :

Les impôts que vous paierez en tant qu’autónomo

Dans le cadre du régime fiscal, l’autónomo est considéré comme une personne physique. Ainsi, il y a 4 principaux impôts à payer en tant qu’entrepreneur individuel :

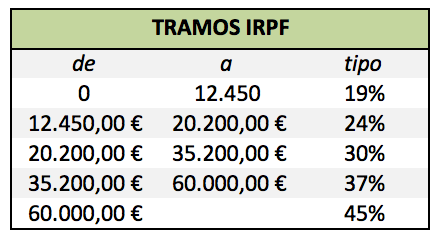

- IMPÔT SUR LE REVENU (IRPF). Il s’agit d’un impôt progressif sur le revenu ou le bénéfice que vous gagnez. Plus vous gagnez, plus le taux d’imposition qui vous sera appliqué sera élevé. Nous pouvons voir les tranches actuelles dans le tableau suivant :

- Impôt sur la fortune. Il s’agit d’un impôt payé une fois par an pour les actifs que vous possédez en tant que société. Par exemple, si vous avez tant d’ordinateurs ou tant d’appareils mobiles, vous paierez un impôt en fonction de ces actifs.

- Impôt des successions et des donations. Il s’agit d’un taux d’imposition appliqué aux transferts de propriété qui ont lieu par héritage ou par donation. Si, en tant qu’entrepreneur, je décède et que toute l’entreprise est transférée à mon enfant, le transfert sera imposé par cet impôt.

- TVA. La taxe sur la valeur ajoutée n’est pas un facteur différentiel : ce sont les entrepreneurs individuels et les entreprises qui finissent par la payer. Par exemple, lorsque nous émettons une facture (et selon le type de service), un taux de TVA sera appliqué ou non.

Pour plus d’informations, voici un guide complet sur le fonctionnement des impôts en tant que travailleur indépendant.

Les impôts que vous paierez en tant que société

Une société est considérée comme une personne morale dans le cadre du régime fiscal, de sorte que les impôts qui lui sont appliqués sont complètement différents (sauf pour la TVA, qui, comme nous l’avons mentionné, est commune dans les deux cas) :

- Impôt sur les sociétés (IS). Dans ce cas, il s’agit d’un impôt forfaitaire de 25 % sur les bénéfices de l’entreprise.

- ITP. L’impôt sur le transfert de propriété enregistre les différentes opérations de nature sociétaire qui se produisent au cours de sa vie, telles que les augmentations de capital, les liquidations, les fusions, les scissions, etc.

Conclusion : société ou autónomo selon les impôts à payer

Une fois que nous aurons compris les différents types d’impôts que nous paierons dans le cadre d’une structure et dans celui de l’autre, nous pourrons évaluer la situation.

En règle générale, on peut dire que si vous attendez peu de profit, la meilleure alternative sera de vous établir comme autónomo, parce que la tranche d’imposition de l’impôt sur le revenu n’atteindra pas le niveau fixe de l’impôt sur les sociétés.

Toutefois, lorsque les bénéfices sont élevés, une société sera une meilleure option, car un taux fixe de 25 % rendra la charge fiscale moins lourde que si nous étions basés sur l’impôt progressif sur le revenu (qui peut atteindre 45 %).

6. Financement

Le recours au financement bancaire est souvent une idée commune, tant au moment où nous démarrons nos activités qu’au moment où elles commencent à fonctionner avec succès.

Eh bien, l’accès à ces ressources monétaires ne sera pas aussi facile que pour un autónomo ou une entreprise.

Une société à responsabilité limitée aura accès à des capitaux extérieurs beaucoup plus simplement.

Le fait d’être beaucoup plus établi sur le plan juridique et surtout le fait de disposer d’un système comptable permettant de montrer clairement la situation patrimoniale et financière de l’entreprise (et donc sa solvabilité) sont des garanties qu’un entrepreneur individuel ne peut offrir.

De même, si nous espérons obtenir un financement bancaire, l’entreprise sera le meilleur moyen.

Toutefois, nous devons établir un lien avec la question de la responsabilité mentionnée ci-dessus.

Comme nous l’avons mentionné, créer une société signifie limiter la responsabilité au capital fourni. Mais nous avons un problème ici.

La banque, pour vous accorder un prêt, vous demandera une garantie. C’est pourquoi, si vous êtes constitué en société, vous devrez apporter une partie de votre patrimoine personnel pour remplir cette fonction (car la société ne peut pas le faire dans ce cas, puisque nous n’avions apporté que les 3 000 €).

Par conséquent, l’avantage de réduire la responsabilité en créant une société est dilué si l’on veut contracter un emprunt.

7. Options de croissance

Pensons maintenant au long terme. Que se passera-t-il si nous voulons développer notre entreprise ?

Dans ce cas, la société en profite certainement.

Le fait qu’il soit composé par des parts rend la gestion des associés et des augmentations de capital beaucoup plus facile.

Conclusion : quelle est la meilleure option, être autónomo ou constituer une société ?

Comme nous l’avons vu tout au long de cet article, il n’y a pas de meilleure option qu’une autre.

La décision de constituer une société ou d’opérer en tant que travailleur indépendant/autónomo dépendra de notre situation particulière et du poids que nous accordons à chacun des facteurs analysés.

Toutefois, le processus habituel commence généralement par l’entrepreneur exerçant une activité indépendante et se transforme en société au fil du temps.

Quelle est la raison de cette séquence ?

Eh bien, « si vous commencez en tant qu’autónomo, vous pouvez toujours changer vers une société, alors que si vous commencez en tant que société, vous n’aurez pas la possibilité de revenir en arrière et de devenir autónomo« .

En résumé, nous pouvons affirmer qu’en raison des questions de facilité dans la constitution, de simplicité comptable et de déboursement monétaire dans la sécurité sociale, être autónomo est une meilleure solution.

Si l’on considère la limitation de la responsabilité et la protection des actifs, le financement bancaire et la possibilité d’expansion, la création d’une société sera l’option à choisir.

Avez-vous besoin de conseils personnalisés ?

Vous connaissez maintenant les facteurs les plus importants pour prendre votre décision.

Mais si vous n’êtes pas encore convaincu…

Laissez-nous vous aider ! Prenez rendez-vous avec nos avocats spécialisés dans la création de sociétés (en personne dans nos bureaux ou via Skype), et nous vous aiderons à choisir la forme de société la mieux adaptée à votre activité.

LAISSEZ-NOUS RÉSOUDRE TOUS VOS DOUTES ICI !

Le Balcells Group a plus de 11 ans d’expérience dans l’aide aux particuliers et aux entreprises pour tous leurs besoins juridiques lorsqu’ils s’installent en Espagne. Nous sommes spécialisés dans le droit de l’immigration, le conseil fiscal, le conseil aux entreprises et l’immobilier, et nous offrons une approche personnalisée à chaque client. Notre équipe multilingue comprend l’importance de s’adapter aux spécificités culturelles et juridiques de nos clients internationaux. Nous offrons un service complet qui combine l’expertise de plusieurs générations d’avocats avec l’innovation nécessaire pour relever les défis juridiques d’aujourd’hui, toujours dans le but de simplifier les processus et de garantir des résultats fiables et efficaces.