Sans doute l’un des principaux impôts payés en Espagne et dans tout autre pays. Et en raison du caractère universel de l’impôt sur le revenu, il peut être l’un des plus compliqués. Cela suscite beaucoup de doutes. Quel est le montant de l’IRPF à payer en Espagne ? Dois-je payer deux fois si je paie également cet impôt dans mon pays d’origine ? Y a-t-il des exemptions ou des primes pour en économiser une partie ? Dans cet article, vous trouverez les réponses à ces questions et d’autres informations utiles qui vous aideront à optimiser le paiement de l’impôt sur le revenu en tant qu’expatrié.

Qu’est-ce que l’impôt sur le revenu ou IRPF ?

L’impôt sur le revenu, également appelé impôt sur le revenu des personnes physiques (IRPF, par ses sigles en espagnol), est un impôt direct qui s’applique à la différence entre les revenus d’une personne moins les dépenses qui peuvent être déductibles en vertu du système fiscal espagnol.

Cela signifie que si vous avez des revenus, soit en tant que travailleur indépendant, soit en tant que travailleur employé, vous devrez payer des impôts sur ce montant.

Toutefois, cet impôt est un peu plus complexe que cela. le pourcentage à payer sera différent selon votre situation spécifique. Le statut de résident ou de non-résident n’est pas le même : les pourcentages changent.

Il est également possible, selon votre emploi, votre activité ou votre situation personnelle, de réduire le paiement de l’impôt. Comme vous pouvez le constater, il n’existe pas une solution unique généralement applicable. Mais ne vous inquiétez pas : nous aborderons dans ce post tout ce que vous devez savoir.

Dois-je vraiment payer l’impôt sur le revenu en Espagne ?

Oui, vous devez le payer. Cette règle s’applique quelle que soit votre situation : vous devrez payer l’impôt sur le revenu en tant qu’étranger.

Dès que vous enregistrez tout type de revenu ou de rente sur le territoire espagnol, il y a un paiement de I’IRPF qui y est associé.

Cependant, le montant exact varie en fonction de votre situation. Nous allons aborder ce sujet dans une minute.

Mais n’oubliez pas que les expatriés résidant dans le pays doivent payer le montant correspondant. Et cette règle s’applique également même si vous le payez dans votre pays d’origine. Dans ce cas, vous devrez recourir à la convention fiscale de double imposition signée entre l’Espagne et votre pays.

Dois-je faire ma déclaration de revenus ?

Dans la plupart des cas, la réponse sera oui. Pour être plus précis, vous devrez remplir une déclaration d’impôt sur le revenu lorsque :

- Vous avez récemment changé d’emploi (au cours de cette année) et votre dernier employeur vous a versé plus de 1 500 € au cours de cette année.

- Vous gagnez plus de 22 000 € par an.

- Vous êtes résident fiscal dans le pays

Quand et où devriez-vous payer l’impôt sur le revenu ?

Vous devez l’envoyer à votre bureau des impôts local pendant les mois de mai et juin. Vous pouvez télécharger ici le modèle 130, celui que vous devez remplir pour la déclaration.

N’oubliez pas que vous allez présenter la déclaration de revenus de l’année précédente.

IRPF pour les résidents

Comme nous venons de le mentionner, votre statut de résidence détermine directement le taux de l’impôt sur le revenu. Voyons maintenant le cas des résidents sur le territoire espagnol.

N’oubliez pas que si vous séjournez plus de 183 jours par an dans le pays, vous serez considéré comme résident fiscal.

Les résidents en Espagne doivent payer l’impôt sur le revenu sur les revenus perçus dans le monde entier (sur le revenu mondial). Et cela est valable quel que soit le pays d’où provient l’argent.

Qu’est-ce que cela veut dire ? Supposons, par exemple, que vous ayez un magasin de commerce électronique et que vous vendiez des produits dans le monde entier. Dans ce cas, vous devrez payer des impôts en Espagne pour les ventes produites sur le territoire espagnol et aussi pour celles produites à l’étranger.

Cependant, vous ne paieriez jamais le double. Très probablement, vous devrez également payer cet impôt dans le pays de destination.

Mais, vu que l’Espagne a signé des conventions fiscales de double imposition avec plusieurs pays concernant cet impôt, vous ne paieriez le pourcentage correspondant qu’une seule fois.

Et s’il n’y a pas de convention fiscale de double imposition avec votre pays d’origine, vous pouvez déduire l’impôt étranger payé sur votre déclaration de revenus. Ainsi, vous êtes couvert dans tous les cas.

Et maintenant, la question qui vous intéresse probablement le plus…

Combien dois-je payer pour l’impôt sur le revenu en Espagne ?

Voyons maintenant les pourcentages exacts qui seront applicables selon votre situation spécifique.

Pour ce faire, il faut d’abord savoir qu’en Espagne, il y a deux types de revenus : les revenus généraux et les revenus de l’épargne. Ainsi, les pourcentages seront différents :

IRPF sur les revenus de l’épargne

Dans cette catégorie de revenus, on trouve les intérêts et les dividendes, les revenus obtenus par le biais des annuités ou les gains obtenus par le transfert de biens.

Concernant les activités en 2020, les taux d’imposition exacts sur les revenus de l’épargne sont les suivants :

- 19 % pour des revenus jusqu’à 6 000 €.

- 21 % pour des revenus d’épargne compris entre 6 000 € et 50 000 €.

- 23 % pour ceux de plus de 50 000 €.

IRPF sur les revenus généraux

Dans la catégorie des revenus généraux figurent les revenus non inclus dans la section précédente. Il faut également tenir compte des revenus gagnés dans le monde entier.

Sont donc inclus les revenus provenant d’un travail indépendant et ceux provenant d’un travail en tant qu’employé (votre salaire). Il faut ajouter aussi votre pension, vos gains de loterie ou tout autre gain que vous obtenez par la vente d’un bien.

Il est toutefois plus difficile de vous donner une échelle exacte comme nous l’avons fait auparavant. Les pourcentages de cet impôt varient selon la région dans laquelle vous vivez. Cela signifie que chaque communauté autonome d’Espagne doit établir ses propres échelles.

Mais, pour vous donner une idée générale, nous allons examiner les chiffres des principales régions d’Espagne :

- En Catalogne, les revenus généraux sont taxés à 21,5 % jusqu’à 12 450 €, et à 48 % lorsqu’ils dépassent 175 000 €.

- À Madrid, la première tranche est un peu moins élevée : 19,5 % jusqu’à 12 450 €, et 48 % pour les revenus supérieurs à 120 000 €.

- Finalement, à Valence, vous bénéficierez de la meilleure situation de toutes : 19 % pour les revenus jusqu’à 12 450 €, et 43,5 % pour plus de 60 000 €.

Quelle est l’incidence de l’IRPF sur votre salaire ?

La loi oblige les entreprises à retenir un pourcentage de l’impôt sur le revenu des personnes physiques (IRPF) sur le salaire des travailleurs.

Cette rétention n’est pas la même pour chaque personne. Le pourcentage retenu dépendra du salaire brut, de la situation familiale, du type de contrat et de la durée du contrat.

En outre, le pourcentage peut varier chaque année et est défini par le bureau des impôts espagnol (Agencia Tributaria).

C’est donc comme si vous avanciez chaque mois une partie de l’impôt, que vous régulariserez ensuite dans votre déclaration d’impôts.

Une fois que vous avez déclaré vos revenus à la Agencia Tributaria, si on vous a retenu plus que ce qui vous correspond, le montant vous sera remboursé.

En revanche, si le montant retenu est inférieur, vous devrez payer la partie restante de l’impôt.

Comment calculer l’IRPF sur le salaire

Comme indiqué ci-dessus, le pourcentage varie en fonction du travailleur et de sa situation.

Votre situation familiale détermine le pourcentage de l’IRPF que vous devez payer. De plus, si vous souffrez d’un handicap, si vous êtes célibataire, marié ou veuf, si vous avez des enfants de moins de 25 ans, si vous avez des personnes à votre charge telles que des personnes de plus de 65 ans, des handicapés, etc, sont des facteurs qui modifieront le paiement de cet impôt.

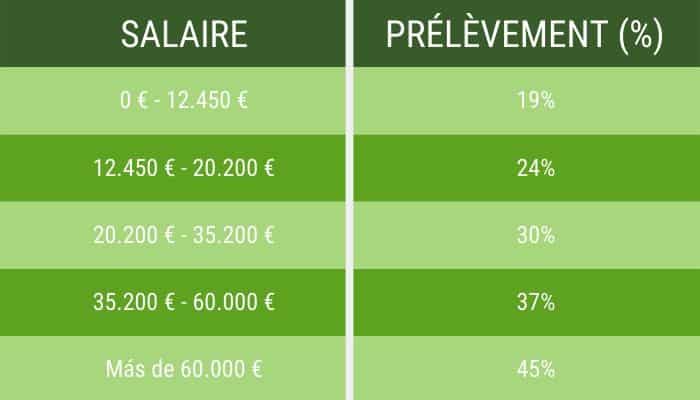

Votre salaire a également une influence. Il y a certains paramètres qui indiquent le pourcentage que vous devez payer en fonction de votre salaire.

Examinons les tranches actuelles de l’IRPF pour voir laquelle vous correspond.

Pour plus d’informations, consultez notre article concernant les autres déductions et charges salariales.

Les effets de l’impôt sur le revenu sur les travailleurs indépendants

Nous payons tous l’IRPF. Ainsi, les travailleurs indépendants doivent également la payer puisque, comme son nom l’indique, il s’agit d’un impôt sur le revenu des personnes physiques.

Toutefois, le régime fiscal est différent de celui des travailleurs employés. Vous trouverez plus de détails sur cette question dans notre article sur les impôts des travailleurs indépendants.

Le paiement s’effectue dans le sens inverse. Autrement dit, le montant ne sera pas retenu dans les salaires, mais dans les factures que vous enverrez à vos fournisseurs.

De plus, la rétention ne s’applique pas de la même manière à chaque travailleur indépendant. En règle générale, les travailleurs indépendants doivent payer un impôt sur le revenu de 15 %, mais il y a des cas où les pourcentages sont différents. Voyons les différences :

- Si vous êtes indépendant et que vous exercez des activités professionnelles et artistiques, vous devez appliquer 15 % à vos factures.

- Cependant, les travailleurs indépendants débutants ne paieront que 7 % de l’impôt sur le revenu pendant les trois premières années.

- Si vous êtes inscrit en tant que travailleur indépendant par le système de modules, la rétention sera de 1 %.

- S’il s’agit d’activités agricoles, d’élevage ou forestières, l’impôt sur le revenu est de 2 %, et s’il s’agit d’activités d‘élevage pour l’engraissement de porcs et d’aviculture, l’impôt sur le revenu n’est que de 1 %.

- Finalement, aucune retenue ne doit être appliquée si vous offrez des produits ou des services commerciaux ou lorsque le client est un particulier.

Impôt sur le revenu pour les citoyens du Royaume-Uni en Espagne

Suite à une convention entre l’Espagne et le Royaume-Uni, plusieurs actifs sont concernés par des cas particuliers en matière de fiscalité.

A tel point que de nombreux expatriés anglais en Espagne se posent les mêmes questions, telles que : dois-je payer des impôts sur ma retraite obtenue au Royaume-Uni ?

Si vous voulez en savoir plus sur ce sujet, connaître les modalités de taxation non seulement des retraites, mais aussi des intérêts, des dividendes et d’autres actifs, voici un post qui vous facilitera la tâche.

Pour en savoir plus sur le système de l’impôt sur le revenu des citoyens du Royaume-Uni en Espagne, cliquez ici.

IRPF pour les non-résidents

Que se passe-t-il si vous restez moins de 6 mois dans le pays et que vous n’êtes pas considéré comme résident fiscal ?

Dans ce cas, la situation change radicalement.

Vous ne devrez payer l’IRPF que sur les revenus obtenus en Espagne. Les revenus globaux ne seront pas pris en compte.

Supposons par exemple que vous viviez aux États-Unis, mais que vous visitiez l’Espagne pendant l’été parce que vous y avez une entreprise. La location de logements est une activité fréquente.

Dans ce cas, les revenus de location que vous obtenez grâce à votre propriété en Espagne, ou les dividendes d’une société dans laquelle vous avez investi… Ces revenus généreraient des paiements de l’impôt sur le revenu.

Dans ce cas, les non-résidents de tout pays de l’Union européenne, de l’Islande ou de la Norvège doivent payer un taux d’imposition fixe de 19 %. Si vous êtes originaire de tout autre pays, vos revenus en Espagne seront soumis à une taxe fixe de 24 %.

Mais tout n’est pas rose. En tant que non-résident, vous devrez payer un autre impôt supplémentaire, l’impôt sur le revenu des non-résidents.

Paiement des impôts lors de la location d’un logement en tant que non-résident en Espagne

Voyons un instant l’une des sources de revenus les plus habituelles de nombreux expatriés non résidents.

Ce sont les revenus générés par une propriété ou les revenus de location obtenus par la détention d’une propriété.

Si vous avez une maison ou un appartement en Espagne et que vous souhaitez le louer, vous devrez payer l’impôt sur le revenu sur ce loyer. Mais vous pourrez déduire la partie proportionnelle au coût de fonctionnement et d’entretien de la propriété.

Cela signifie que, après avoir déduit les dépenses quotidiennes du revenu de la propriété, telles que l’assurance habitation ou toute autre dépense d’entretien, vous aurez le revenu net de location.

C’est à ce montant que vous appliquerez l’impôt sur le revenu de 19 % ou de 24 %, selon votre pays d’origine.

Si vous étiez résident fiscal dans cette même situation, vous pourriez appliquer une réduction de 60 % des revenus nets de location.

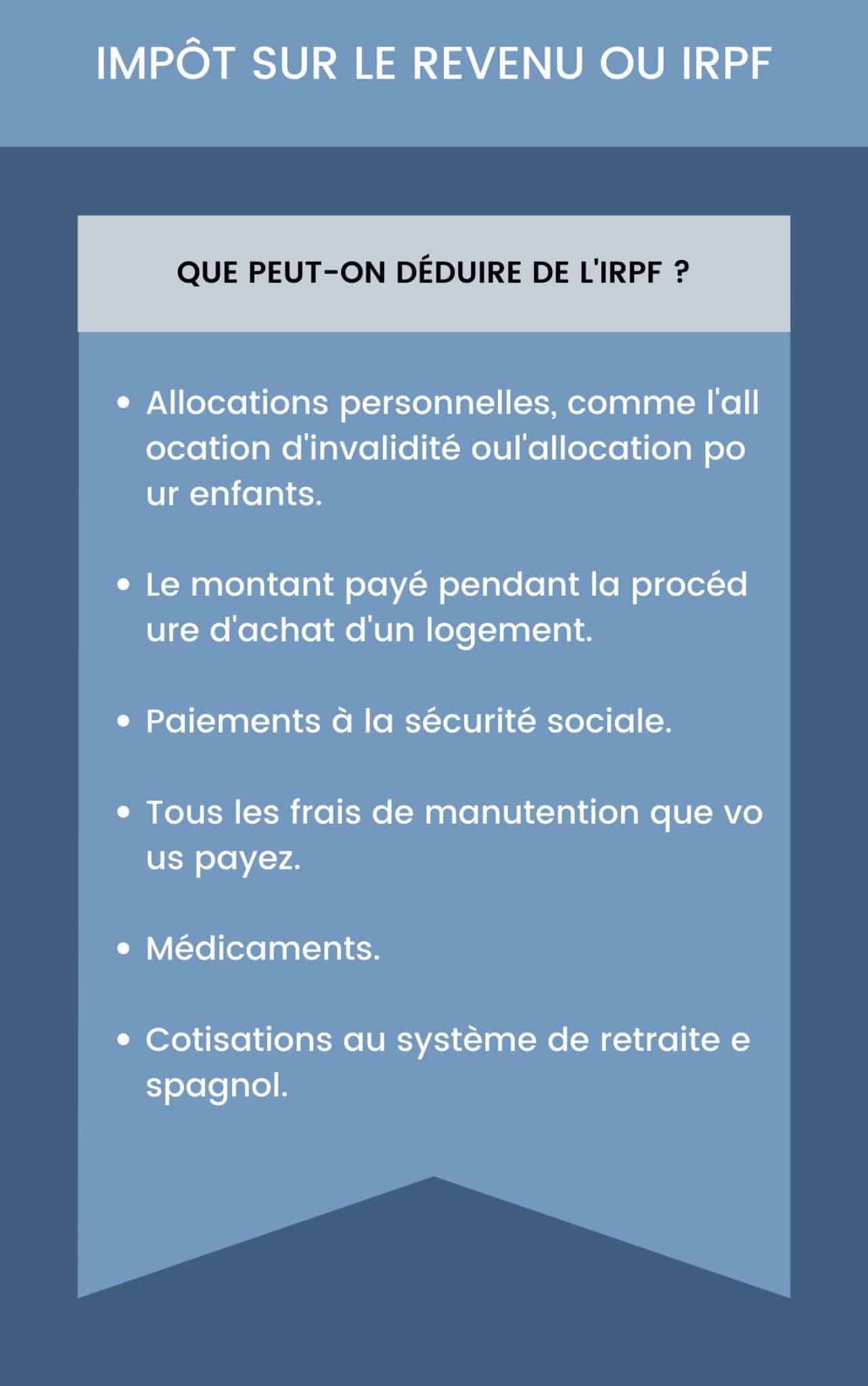

Que peut-on déduire de l’impôt sur le revenu ?

Voilà la partie qui pourrait vous intéresser le plus.

Que pouvez-vous déduire de vos revenus afin d’économiser de l’argent sur votre paiement de l’impôt sur le revenu ? Il y a plusieurs charges que vous pouvez déduire, par exemple :

- Allocations personnelles, comme l’allocation d’invalidité ou l’allocation pour enfants.

- Le montant payé pendant la procedure d’achat d’un logement.

- Paiements à la sécurité sociale.

- Tous les frais de manutention que vous payez.

- Médicaments.

- Cotisations au système de retraite espagnol.

Cependant, il y a quelque chose d’important à considérer. Dans des pays comme le Royaume-Uni, ces déductions et dépenses déductibles sont imputées sur les revenus en les soustrayant.

En Espagne, la situation est différente. Dans notre pays, ce sont des crédits d’impôt qui favorisent le montant total de l’impôt à payer.

Des solutions alternatives pour économiser sur l’IRPF ou impôt sur le revenu

Enfin, examinons une stratégie d’optimisation que peu d’étrangers qui s’installent en Espagne connaissent : la loi Beckham.

Comme vous pouvez le voir, le paiement de l’impôt sur le revenu comprend un pourcentage progressif qui augmente chaque fois que votre revenu ou votre salaire augmente. Mais grâce à la loi Beckham, vous pouvez payer un pourcentage fixe pendant 5 ans, quels que soient vos revenus.

Voulez-vous bénéficier d’une réduction d’impôt significative ? Dans ce cas, la loi Beckham sera votre meilleur allié.

Calculez l’impôt sur le revenu en ligne

Jusqu’à présent, nous avons examiné les dispositions générales établies par la législation fiscale espagnole. Toutefois, ce système fiscal est vraiment complexe et, selon votre situation particulière, la règle générale ne vous sera pas applicable ou vous pourrez bénéficier de déductions et d’avantages personnels.

Pour cette raison, notre meilleur conseil après la lecture de ce post est de faire appel à des avocats experts en comptabilité et en planification fiscale. Ils peuvent évaluer votre situation et gérer votre comptabilité mensuelle.

Si vous voulez savoir quel montant d’impôt sur le revenu vous devez payer dans votre cas… Envoyez-nous alors un e-mail indiquant votre nationalité, vos activités et votre situation actuelle afin que nous puissions la calculer pour vous. Nous vous enverrons tous les primes et déductions qui vous feront économiser de l’argent sur le paiement de vos impôts.

Je veux de l’aide concernant l’impôt sur le revenu

Le Balcells Group a plus de 11 ans d’expérience dans l’aide aux particuliers et aux entreprises pour tous leurs besoins juridiques lorsqu’ils s’installent en Espagne. Nous sommes spécialisés dans le droit de l’immigration, le conseil fiscal, le conseil aux entreprises et l’immobilier, et nous offrons une approche personnalisée à chaque client. Notre équipe multilingue comprend l’importance de s’adapter aux spécificités culturelles et juridiques de nos clients internationaux. Nous offrons un service complet qui combine l’expertise de plusieurs générations d’avocats avec l’innovation nécessaire pour relever les défis juridiques d’aujourd’hui, toujours dans le but de simplifier les processus et de garantir des résultats fiables et efficaces.