¿Tienes rentas, activos o cuentas bancarias en el extranjero? Entonces sigue leyendo. Pues muy probablemente tengas que presentar el modelo 720. En este artículo te explicamos todo lo que tienes que saber sobre el mismo. Veremos en qué consiste exactamente, cada cuánto tienes que presentarlo, excepciones y lo más importante: todas las sanciones monetarias que no presentarlo o presentarlo de manera inadecuada puede suponer. Conocer el funcionamiento de esta declaración es fundamental, ¡así que sigue leyendo!

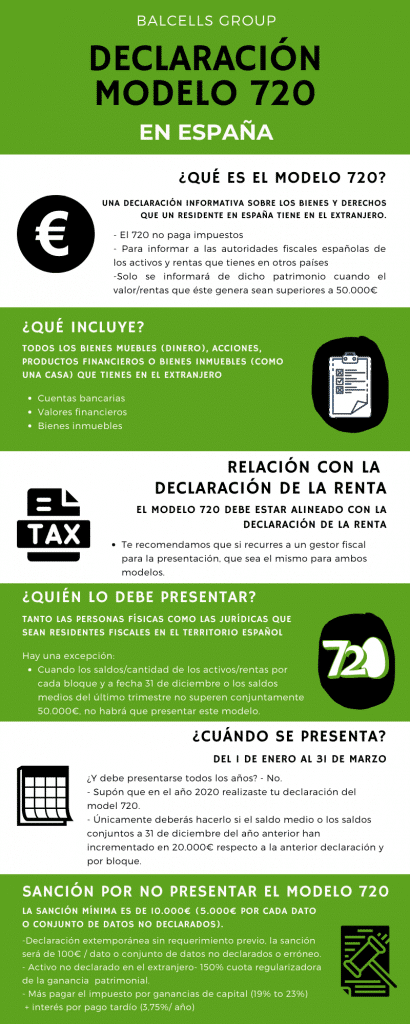

¿Qué es el modelo 720?

El modelo 720 es una declaración informativa sobre los bienes y derechos que un residente en España tiene en el extranjero.

Se trata de una declaración anual, y el hecho de que sea un modelo declarativo es un detalle muy importante a considerar.

Pues a diferencia de otros modelos, como las declaraciones trimestrales de IVA, en este caso el 720 no paga impuestos. Es decir, únicamente sirve para informar a las autoridades fiscales españolas de los activos y rentas que tienes en otros países; pero esto no supondrá ninguna carga fiscal directa (aunque si tendrás que pagar impuestos por las rentas obtenidas en el extranjero con casi total certeza, pero no a través de este modelo).

Así, tiene como finalidad informar a la Agencia Tributaria española de todos los activos y rentas que tienes en otros países, ya sean activos o derechos sobre los mismos, valores, seguros o cuentas bancarias con dinero.

Es decir, dejar constancia de tu patrimonio en el extranjero y de los activos que te generan ingresos y beneficios, así como informar de su valor.

Y únicamente se informará de dicho patrimonio cuando el valor o rentas que éste genera sean superiores a 50.000€, como veremos a continuación.

¿Qué incluye?

A nivel general, en esta declaración se recogen todos los bienes muebles (dinero), acciones, productos financieros o bienes inmuebles (como una casa) que tienes en el extranjero (en cualquier país que no sea España).

De manera más específica incluye tres grandes grupos:

- Cuentas bancarias

- Valores financieros

- Bienes inmuebles

Los podemos ver separados en el siguiente listado:

- Cuentas que se tienen en el extranjero, así como la entidad bancaria en la que tienes dicha cuenta

- Valores o participaciones en los fondos propios o en el capital en el extranjero (por ejemplo acciones de una empezar)

- Si operas con cualquier tipo de broker, ya sea por ejemplo para invertir en bolsa o para invertir en criptomonedas, lo más probable es que éste esté en el extranjero

- Acciones o participaciones en el capital social de instituciones de inversión colectiva

- Valores representativos de la cesión a terceros de capitales propios en el extranjero

- Seguros de vida cuando se es tomador o asegurado, contratados con una institución de un tercer país

- Inmuebles o derechos sobre los mismos de los que se es titular en otro país

- Rentas vitalicias o temporales de las que se es beneficiario y que proceden del extranjero

Relación con la declaración de la renta

Ten en cuenta que el modelo 720 debe estar alineado con la declaración de la renta, pues se trata de declarar la misma información, pero de manera diferente.

Como ya sabrás, en la declaración de la renta especificamos los ingresos que hemos recibido durante el año. Como es lógico, estos ingresos se han generado por los bienes y activos que poseemos; incluidos los que disponemos en el extranjero y que incluimos en el modelo 720.

Así, es muy importante que la información en ambos modelos cuadre.

Es por eso que te recomendamos que si recurres a un gestor fiscal para la presentación, que sea el mismo para ambos modelos.

En Balcells Group podemos asesorarte a nivel fiscal y presentar ambos modelos por ti, asegurándonos de que cumplas con todos los plazos y con todas las obligaciones fiscales que aplican según tu caso particular. ¡Sin que te tengas que preocupar por nada!

Quiero hablar con un abogado especialista en impuestos

¿Quién lo debe presentar?

Por regla general, deberán presentar este modelo tanto las personas físicas como las jurídicas que sean residentes fiscales en el territorio español (es decir, que pasan más de 183 días al año en España).

Así, aquellos extranjeros bajo el régimen de la Ley Beckham no son una excepción.

Pero, además, la ley establece que también deben hacerlo los establecimientos permanentes, las comunidades de bienes y sociedades civiles (así como otras entidades dispuestas en el artículo 35.4 de la ley general tributaria).

No obstante, existe una excepción. Siempre y cuando los saldos o cantidad de los activos/rentas por cada bloque y a fecha 31 de diciembre o los saldos medios del último trimestre no superen conjuntamente 50.000€, no habrá que presentar este modelo.

Esta excepción funciona según los tres bloques que hemos visto anteriormente de manera independiente (cuentas bancarias, valores financieros y bienes inmuebles). Si en uno de los 3 pasas de estos 50.000€, tendrás que realizar la declaración.

¿Cuándo se presenta?

El plazo de presentación es del 1 de enero al 31 de marzo del año siguiente de la información.

La declaración debe ser enviada a la administración tributaria, y puede hacerse de manera online con certificado digital o DNI electrónico, mediante este enlace.

¿Y debe presentarse todos los años?

No. Supón que en el año 2020 realizaste tu declaración del model 720. ¿Debes repetirla en 2021?

Únicamente deberás hacerlo si el saldo medio o los saldos conjuntos a 31 de diciembre del año anterior han incrementado en 20.000€ respecto a la anterior declaración, y por bloque.

Además, en el caso de que hayamos tenido alguna cancelación en alguno de los 3 bloques, también deberemos volver a presentar el modelo.

Sanción por no presentar el modelo 720

Si eres residente fiscal en España y tienes activos o rentas por valor superior a 50.000€ en el extranjero, es totalmente fundamental que presentes este modelo.

Pues las sanciones monetarias que te puede imponer el gobierno son totalmente elevadas.

Estas penalizaciones se pueden aplicar tanto si no presentas el modelo a tiempo, si directamente no lo presentas, o si te falta información o no lo has rellenado correctamente.

En caso de no presentar el modelo, la sanción mínima es de 10.000€ (5.000€ por cada dato o conjunto de datos no declarados).

En el casos de que fuese una declaración extemporánea sin requerimiento previo, la sanción será de 100€ por cada dato o conjunto de datos no declarados o por cada dato erróneo.

Pero, además, si las autoridades fiscales descubren algún activo no declarado en el extranjero, existe una sanción pecuniaria adicional del 150% de la cuota que resulte al regularizar la ganancia patrimonial no justificada en el modelo. Esto además de tener que pagar el impuesto por ganancias de capital no desembolsado al no declarar (que va del 19 al 23%), además de un interés por pago tardío (3,75% anual).

Como ves, es fundamental presentar este modelo a tiempo y presentarlo de manera correcta. Es por eso que lo mejor es dejar que nuestro equipo de contables y economistas se encarguen de todo por ti. Te asesoraremos sobre qué debes incluir en la declaración, y prepararemos todos los documentos para que no tengas que preocuparte por nada.

Selecciona la fecha que mejor te convenga para tener una consulta con nuestros abogados y deja que te guiemos paso a paso:

En Balcells Group llevamos más de 11 años ayudando a extranjeros de todo el mundo establecerse de manera cómoda en España. Hemos trabajado con clientes de todo el mundo (más de 55 nacionalidades diferentes) proporcionando los servicios de extranjería, empresa e impuestos que necesitan para ganar total seguridad legal en su proceso migratorio. Ofrecemos un servicio integral que combina la experiencia de varias generaciones de abogados con la innovación necesaria para afrontar los retos jurídicos actuales, siempre con el objetivo de simplificar los procesos y garantizar resultados fiables y eficaces.