Los impuestos per se son realmente dolorosos. Pero tal vez el impuesto sobre el patrimonio sea el ganador en ese sentido. Parece realmente injusto construir tu riqueza solo para que luego se evapore en forma de impuestos. Sin embargo, este artículo puede ayudarte a aliviar la situación. En primer lugar veremos los principales porcentajes del impuesto sobre el patrimonio español. Pasaremos después a las principales estrategias de optimización que le permitirán ahorrar dinero y evitar su pago.

¿Qué es el impuesto sobre el patrimonio en España?

El impuesto sobre el patrimonio o impuesto a la riqueza en España es un impuesto que tanto los residentes como los no residentes deben pagar sobre los activos que poseen. Fue reintroducido durante la crisis financiera en el país, y es un impuesto que debe pagarse además de otros como el impuesto sobre la renta o el impuesto sobre las ganancias de capital.

Muchos extranjeros se sorprenden cuando descubren que tienen que desembolsar este porcentaje. Y eso es porque es algo único; pues no hay un impuesto equivalente en el Reino Unido, por ejemplo.

Estamos hablando de un impuesto individual que debe presentarse cada año. No existe la posibilidad de presentarlo conjuntamente con tu pareja o cónyuge.

¿De qué forma se graba el impuesto a la riqueza?

Al igual que con muchos de los impuestos pagados en el territorio español por los extranjeros, existen algunas diferencias cuando se trata de residentes y no residentes. Por un lado, este impuesto se aplica a la cantidad neta de tus activos mundiales si eres residente en el país.

Para los no residentes, solo se aplica a los activos netos que poseen dentro España.

Puedes descubrir si eres o no residente a efectos fiscales en este artículo, algo que te será totalmente útil para entender los apartados siguientes.

Sin embargo, no todos los tipos de activos serán gravados aquí.

Deberás pagar de forma efectiva por tus bienes raíces, tus ahorros, automóviles, joyas, obras de arte (sin embargo hay algunas exenciones aquí), barcos y otras inversiones similares.

¿Y cuáles son esos activos que no serán gravados?

No tendrás que pagar impuestos sobre el patrimonio para ningún contenido del hogar aparte de los mencionados anteriormente (como piezas de arte), participaciones en empresas familiares, activos comerciales, derechos de propiedad intelectual o derechos de pensiones, por mencionar algunas partidas.

Quiero hablar con un abogado especialista en impuestos

¿Quién tiene que pagar impuesto sobre el patrimonio?

Como mencionamos en la sección anterior, tanto los residentes como los no residentes deberán pagar impuesto a la riqueza. Sin embargo, eso solo sucederá si sus activos totales valen más que una cierta cantidad, ya que hay algunas provisiones.

No importa si eres residente fiscal o no en el territorio español, vas a tener una asignación libre de impuestos de 700.000€.

En Cataluña y en Extremadura, ese subsidio es aún mayor, equivalente a 500.000 €. Además, y siempre que seas un contribuyente residente, también disfrutarás de una bonificación adicional de 300.000 € para tu propiedad (si ésta es vivienda habitual). En cambio, en otras comunidades es menos, como en Aragón que equivale a 400.000€.

Esto nos ayuda a resolver la pregunta sobre si estás realmente sujeto al impuesto sobre el patrimonio o no.

Si tienes activos cuyo valor es inferior a las posibles cantidades que hemos mencionado (que depende de tu estado de residente), no debes preocuparse por pagar el impuesto al patrimonio en España.

Pero si los activos tienen una valoración mayor… tendrás que pagar. Pero, ¿cuánto exactamente?

¿Cuánto es el impuesto sobre la riqueza?

Aquí es donde encontramos la primera diferencia entre las regiones españolas. Y esto es debido a que algunas de estas regiones siguen la regla general nacional, y otras aplican sus propias reglas. ¿Cuáles son esas diferencias exactas?

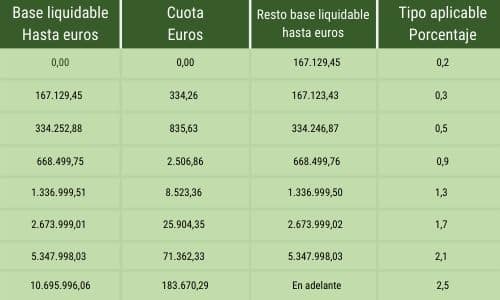

La regla general consiste en gravar con impuestos de 0.2% a 2.5% dependiendo de tu riqueza general. Esto significa que cuanto mayor sea tu riqueza, más tendrás que pagar.

El impuesto a la riqueza es un impuesto progresivo. En la siguiente tabla encontrarás la escala estatal aplicable:

Sin embargo, existen ciertas comunidades autónomas en España que pueden cobrar un porcentaje mayor; tales como Cataluña, Valencia o Andalucía. Veamos los porcentajes del impuesto de la riqueza según las comunidades autónomas:

- Cataluña: porcentaje entre 0,21% y 2,75%

- Asturias: porcentaje entre 0,22% y 3%

- Región de Murcia: porcentaje entre 0,24% y 3%

- Andalucía y Cantabria: porcentaje entre 0,24% y 3,03%

- Comunidad Valenciana: porcentaje entre 0,25% y 3,12%

- Baleares: porcentaje entre 0,28% y 3,45%

- Extremadura: porcentaje entre 0,3% 7 3,75%

Pero no todas son malas noticias. Porque las distintas regiones también difieren en cuanto a las bonificaciones. Por ejemplo, en Madrid hay una bonificación del 100%, lo que significa que no es necesario pagar el impuesto a la riqueza.

Y, por su parte, en La Rioja la bonificación es del 75%.

Nota IMPORTANTE. A pesar de que existen algunas diferencias según la región en la que te encuentres, eso solo se aplica a los contribuyentes residentes.

Si eres un no residente, sin importar dónde se encuentren tus activos se te aplicará la regla general.

¿Sobre qué valor de los activos se aplica el impuesto sobre el patrimonio?

Este es un tema crucial, pero no tiene respuesta directa y fácil. Pero es algo que realmente debes saber; porqué no es lo mismo pagar un 2.5% de 500.000 € que un 2.5% de un millón.

Así, el valor de los activos al que se le aplicará el porcentaje del impuesto al patrimonio será el más alto de:

- El precio de compra que acordaste con el vendedor (el que se puede encontrar en el contrato)

- El valor catastral, que es fijado por el gobierno.

- El valor que la Agencia Tributaria Española reconoce como válido.

Sin embargo, hay algunas deducciones a realizar en este sentido. Pues puedes deducir el valor de los préstamos y las deudas hipotecarias del valor neto de los activos.

Pero eso es algo que podrás hacer siempre y cuando esos préstamos no se hayan utilizado para comprar o invertir en cualquier tipo de activo que esté exento del impuesto a la riqueza.

Es decir, esto también se aplica a los préstamos utilizados para comprar una propiedad cuyo valor está por debajo de la exención de la vivienda principal (menos de 300.000 €).

¿Cómo se calcula este impuesto?

Es realmente simple. Únicamente debes coger el valor neto de tus activos (activos mundiales si es residente en España), lo que significa que debe restar los préstamos aplicables y simplemente considerar la cantidad por encima de las bonificaciones personales.

Después aplicas el porcentaje exacto de acuerdo con la región en la que vives, y cáculo realizado.

¿Qué paises cobran el impuesto sobre el patrimonio?

Además de en España, este impuesto también debe declararse en Suiza, Noruega o Leichtenstein.

En Suiza es un impuesto obligatorio, y como en España, el porcentaje es diferente según la comunidad autónoma en que te encuentres.

En Noruega, este impuesto solamente se declara a partir de 150.000€, en su caso son 1,5 millones de coronas y el porcentaje es del 0,85%.

En cambio, hay países que han eliminado el impuesto sobre el patrimonio como por ejemplo como Suecia, Luxemburgo, Dinamarca, Alemania y Austria o más recientemente Francia.

Cómo reducir el porcentaje de impuesto sobre el patrimonio a pagar

Esto es algo que realmente te interesará. ¿Cómo reducir el porcentaje a pagar con respecto a este impuesto (o incluso eliminarlo)? Aquí te presentamos dos opciones:

- Hay algunos activos, como hemos mencionado, que están exentos del impuesto a la riqueza. Son realmente específicos y son pocos, pero puedes tomarlos en consideración antes de embarcarte en una nueva inversión.

- Hay otra opción que es realmente efectiva pero un poco compleja de ejecutar: reestructurar tus inversiones. ¿Cómo funciona exactamente? Hay ciertos tipos de activos que califican para un término bajo la legislación del impuesto a la riqueza en España. Y eso significa que el impuesto a la riqueza total no puede exceder el 60% de tu base impositiva general y de ahorro. Sabiendo esto puedes reestructurar tus inversiones para reducir o erradicar la necesidad de pagar el impuesto aplicado sobre la riqueza.

¿Cuándo hay que pagar el impuesto sobre el patrimonio?

Al igual que el impuesto sobre la renta de personas físicas, este impuesto se debe presentar entre los meses de abril, mayo y junio. Y, habitualmente, se devenga hasta el último día del año anterior.

Es decir, el 31 de diciembre. Así que en la declaración deberás incluir en esa fecha el valor del patrimonio.

Este impuesto se debe presentar a la Agencia Tributaria remitiendo el modelo 714. La ventaja de este impuesto es que se puede hacer por internet de forma telemática.

¿Cómo se liquida el impuesto sobre el patrimonio?

Comprender las diferentes opciones que tienes es clave si desea optimizar y administrar tus impuestos. Es por eso que la planificación fiscal es esencial.

¿Cómo hacerlo? La mejor manera es confiar en abogados especializados en impuestos en España que puedan ayudarte con sus impuestos. Nuestro equipo, especializado en liquidación de impuestos, está dispuesto a ayudarte.

¡Solo tiene que rellenar el siguiente formulario detallando tu situación y país de origen, y te asesoraremos de manera personalizada lo antes posible!

Selecciona la fecha que mejor te convenga para tener una consulta con nuestros abogados y deja que te guiemos paso a paso:

En Balcells Group llevamos más de 11 años ayudando a extranjeros de todo el mundo establecerse de manera cómoda en España. Hemos trabajado con clientes de todo el mundo (más de 55 nacionalidades diferentes) proporcionando los servicios de extranjería, empresa e impuestos que necesitan para ganar total seguridad legal en su proceso migratorio. Ofrecemos un servicio integral que combina la experiencia de varias generaciones de abogados con la innovación necesaria para afrontar los retos jurídicos actuales, siempre con el objetivo de simplificar los procesos y garantizar resultados fiables y eficaces.