Mudarte a un país completamente nuevo y empezar a trabajar como freelance o profesional independiente puede parecer intimidante, especialmente cuando se trata de realizar todos los trámites legales necesarios y pagar impuestos. No obstante, convertirte en autónomo o freelance como extranjero en España es un proceso mucho más fácil de lo que pudiera parecer.

En este artículo, te explicaremos todo lo que necesitas saber sobre cómo darte de alta como autónomo en el territorio español. Entraremos en detalle en los diferentes los impuestos que deberás pagar, tanto a nivel trimestral como anual.

Al terminar este artículo estarás 100% preparado/a para empezar a trabajar y desarrollar tu propio proyecto de manera independiente, ¡con todas tus dudas resueltas!

¿Qué es un autónomo en España?

Un trabajador autónomo en España es un trabajador que realiza su actividad profesional de forma independiente y por cuenta propia.

Usemos un ejemplo claro para que puedas lo entender fácilmente.

Supongamos que te gustaría mudarte a España y convertirte en profesor/a de inglés. De hecho, esto es algo realmente habitual.

Tendrás entonces dos opciones: encontrar un trabajo como profesor de inglés y conseguir así tu permiso de trabajo (algo bastante complicado).

O, por otro lado, también podrías convertirte en un trabajador autónomo y trabajar por tu cuenta. Sin tener ningún tipo de contrato. Sin trabajar para ninguna empresa (o academia en este caso).

Y este será el foco principal de este artículo.

Una vez te des de alta, fácil. Únicamente tendrás que mandar una factura a la empresa o persona a la que estás prestando un servicio, ¡y eso es todo! Esa será la manera legal en que ganarás dinero en tu día a día.

¿En qué casos debes darse de alta como autónomo?

Es posible que no tengas 100% claro qué formas de ganar dinero requieren un registro como autónomo, y cuáles no.

Por ejemplo, podrías pensar que vender productos en eBay o Amazon no requieren el registro como autónomo.

Pero estarías equivocado.

Sin importar la actividad que realices, si proporcionas algún tipo de servicio (como un servicio tecnológico o de IT, das clases de inglés o hablas en conferencias) y lo más importante: te lucras con ello; entonces debes darte de alta como autónomo.

Sí, eso significa que empezarás entonces a pagar impuestos como trabajador por cuenta propia.

Pero, desafortunadamente, es lo que la ley exige.

Requisitos para hacerse autónomo siendo extranjero

A continuación respondemos una pregunta fundamental.

¿Debes realmente convertirte en un trabajador independiente y hacerte autónomo?

Como siempre, la respuesta depende de tu país de origen.

- Si eres ciudadano de la UE/EEA o Suiza, no hay problema. Puedes entrar al país y montar tu empresa o convertirte en un trabajador autónomo fácilmente. El proceso será sencillo y no encontrarás ninguna dificultad adicional.

- Pero las cosas se complican un poco si eres de un país no europeo. Pues necesitarás un visado para ingresar al territorio español. Y, posteriormente, conseguir un permiso de residencia que también te autorice a trabajar.Además, se te pedirá que dispongas de un número NIE y una cuenta bancaria en España. Así que, antes que nada, asegúrate de cumplir estos requisitos.

Montar una empresa VS ser autónomo en España. ¿Qué es mejor?

Existen dos formas legales bajo las cuales puede realizar tu actividad como profesional independiente en España. O bien creas una empresa o bien te conviertes en autónomo.

¿Cuál es la mejor opción? ¿Deberías realmente convertirte en un trabajador por cuenta propia?

La respueta es que depende.

Si deseas conocer a una respuesta detallada, puedes acceder aquí a nuestro artículo en el que hablamos sobre las principales diferencias entre una S.L. y convertirse en autónomo.

Pero para que tengas una idea general, te resultará mucho más fácil convertirte en un profesional independiente.

El proceso legal es más rápido y no involucra el mismo nivel de burocracia. Además, no hay inversión mínima de capital para comenzar a trabajar. Y tus obligaciones fiscales son más simples.

Así, si no deseas incurrir en pasos adicionales, el camino del autónomo será la mejor opción si te lo quieres montar por tu cuenta.

Sin embargo, si predices que tendrás un alto nivel de ingresos (más de 60,000 € por año), establecer una empresa será mejor estrategia.

Pues terminarás pagando menos impuestos y tu fiscalidad será más favorable.

¿Qué impuestos se pagan en España como autónomo?

Antes de empezar con el proceso legal paso a paso para registrarte como autónomo, esta sección va a ser fundamental.

Pues si comprendes cuáles serán tus tres responsabilidades principales como freelance en el país, sabrás exactamente por qué necesitas pasar por todos los pasos legales que realizarás.

Básicamente, como autónomo tendrás tres obligaciones básicas: pagar impuesto sobre la renta anualmente, pagar el IVA trimestralmente, y pagar Seguridad Social mensualmente.

Analicemos cada uno de estos impuestos al detalle y veremos cuánto cuesta darse de alta como autónomo.

Cuota de autónomos (o pagos a la Seguridad Social)

El primer impuesto que deberás pagar de manera mensual es la conocida como “cuota de autónomos”, o pago a la Seguridad Social.

Esta contribución mensual es necesaria para poder recibir asistencia en el sistema de Salud Pública en España, además de poder recibir una pensión en el futuro y otro tipo de prestaciones.

¿De cuánto dinero estamos hablando?

Entender la cantidad exacta que deberás pagar no es tarea fácil, pero a continuación intentamos hacerte un resumen práctico.

Desde el 1 de enero de 2023, la cuota de autónomos funciona bajo el nuevo sistema de contribución, ahora basado en tus ingresos reales.

Es decir, antes de 2023 los autónomos pagaban una cuota fija independiente de lo que generaban, pero ahora esta cuota sube conforme generes más ingresos.

Existen 15 rangos distintos de ingresos netos.

Así, deberás realizar una previsión de lo que esperas ganar durante el año, y en base a eso escoger un nivel de ingresos u otro.

Dentro de tu rango concreto (que escogerás según lo que prevés ganar), deberás también escoger si quieres contribuir más o menos a la Seguridad Social; pudiendo escoger una contribución mínima o máxima según tus preferencias.

Con esto, la cuota se calcula aplicando un tipo de cotización del 31,20% a la base de cotización que elijas dentro del rango de ingresos netos al que perteneces. Ten en cuenta que la base de cotización se puede cambiar hasta 6 meses al año (cada 2 meses).

Y, al final de cada año, se realiza un ajuste según lo que tenías previsto generar vs lo que has terminado generando. Es decir, la Seguridad Social te devolverá dinero en caso de que el rango de ingresos netos finales haya estado por debajo, o deberás pagar lo correspondiente a la diferencia si ha estado por encima de lo indicado en tus previsiones.

¿Qué bonificaciones tienen los autónomos en España?

Si bien hasta ahora hemos visto que cualquier autónomo en España debe pagarle a la Seguridad Social una cuota de unos 300€ al mes, existen ciertas excepciones.

Esto es lo que se conoce como bonificaciones.

Por ejemplo, durante el primer año como autónomo únicamente pagarás 80 € al mes. Esta tarifa plana se puede mantener por el segundo año si tus ingresos netos son inferiores al salario mínimo interprofesional.

Además, si eres un hombre menor de 30 años o una mujer menor de 35 años que ha disfrutado de esta tarifa plana de 80 € durante los primeros dos años, puedes obtener una reducción del 30% en las contribuciones a la seguridad social durante otros 12 meses. Esto significa que puedes tener un máximo de tres años de descuento antes de comenzar a pagar la tarifa completa.

Por otro lado, las víctimas de violencia de género, víctimas de terrorismo o personas con discapacidad igual o superior al 33% pueden solicitar en el momento de la inscripción una tarifa plana de 80 € durante los primeros dos años.

Después de pagar esta tarifa de 80 € mensuales, la cantidad aumentará gradualmente hasta el total de 294 € al mes.Los 294 € representan el 31,20% de la base mínima de cotización de 950,98 €.

Impuesto sobre la renta

De forma trimestral pagarás el impuesto sobre la renta, después de declarar los ingresos de tus operaciones y deducir los gastos.

Pagarás el 20% de la cantidad resultante. Posteriormente, entre mayo y junio, deberás presentar la llamada declaración de la renta (una vez al año, ten en cuenta que el año fiscal español corresponde exactamente al año de calendario, de enero a diciembre). Ahí es donde se ajustará la tasa impositiva real.

¿A qué nos referimos con eso? Si lo que realmente tuviste que pagar de acuerdo a tu nivel de ingresos fue superior al 20%, deberás entonces reembolsar la diferencia. Pero, por otro lado, si la tasa aplicable hubiera tenido que ser más baja, recibirás un reembolso.

IVA (Impuesto sobre el valor añadido)

El IVA es el impuesto que deberá incluir en todas las facturas que envíes a tus clientes, representando el 21% del precio. Se declara trimestralmente. ¿Cómo? Deduciendo el IVA pagado en tus gastos como autónomo (conexión a Internet, por ejemplo) al IVA cobrado a tus clientes. Y la cantidad resultante debe ser pagada a Hacienda.

Con estas dos responsabilidades en mente, podemos pasar ya a los pasos legales para darte de alta. Es bastante simple: para convertirte en autónomo extranjero en España debes registrarse para ambas cosas: seguridad social y agencia tributaria.

Si no quieres navegar este tedioso proceso por su cuenta, nuestros abogados de empresa están listos para ayudarte y guiarte paso a paso. Mándanos un correo electrónico y gestionaremos cada trámite por ti.

Los 5 trámites para darse de alta como autónomo en España

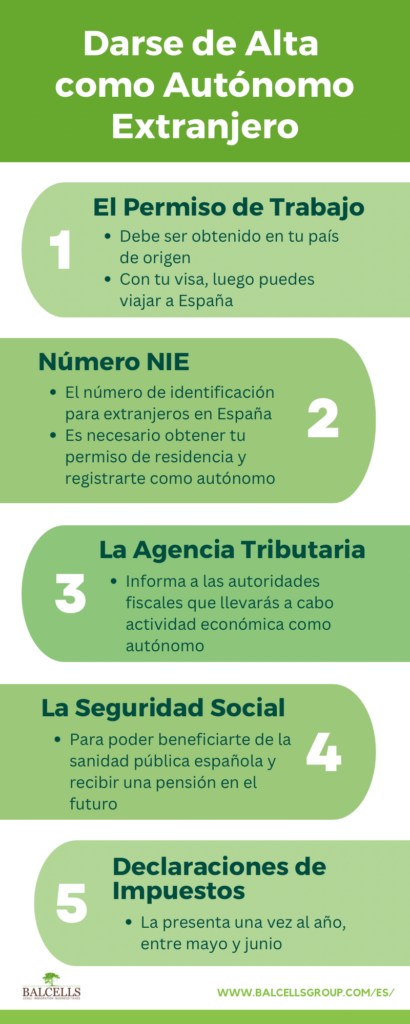

Veámos ahora cada uno de los 5 pasos que tendrá que seguir como expatriado para registrarte como trabajador por cuenta propia.

Pero antes de entrar en detalles, aquí tienes una infografía que resume cómo darte la alta como autónomo en España como extranjero.

1. Consigue el permiso de trabajo

Como hemos mencionado anteriormente, si no eres de la Unión Europea vas a necesitar un permiso de trabajo para convertirte en autónomo en España. Es por eso que este es el primer paso en la lista.

¿Por qué el primero? Porqué tendrás que presentar la solicitud desde tu país de origen. Y esto es crucial. Viajar a España e iniciar el procedimiento de solicitud de permiso de trabajo desde aquí solo generará que te denieguen el permiso. Entonces, ¿cómo deberías proceder?

Empieza presentando toda la documentación requerida en el consulado español y consigue tu visado.

Una vez estampado éste en tu pasaporte se te permitirá viajar e ingresar a España, donde podrás obtener tu permiso de residencia y continuar con el procedimiento.

2. Número NIE

El NIE es el número de identificación para extranjeros en España.

Puedes solicitarlo una vez que ingreses a España con tu visado, ya que lo vas a necesitar tanto para conseguir tu permiso de residencia como para registrarte como autónomo. Este número es esencial, pues también lo usarás para casi todos los procedimientos legales o burocráticos en el país.

Junto con tu pasaporte, únicamente tienes que presentar el modelo EX-15 en tu Oficina de Extranjería local, y lo recibirás de inmediato.

Pero recuerda que debes pedir cita antes de ir allí.

3. Alta en la agencia tributaria: el IAE

El siguiente paso es registrarte con las autoridades fiscales.

Eso es algo llamado IAE (Impuesto sobre las Actividades Económicas), que deberás registrar en la oficina de la Agencia Tributaria más cercana a tu residencia.

Este proceso implica simplemente registrarte en la agencia tributaria para que sepan que comenzarás a realizar una actividad económica como profesional independiente. Por lo tanto, les estás notificando que comenzarás a enviar facturas y, así, debes pagar impuestos.

¿Cómo funciona este proceso? Es realmente simple y no tomará más de 15 minutos:

En primer lugar, debes pedir una cita en cualquier oficina que tenga la Agencia Tributaria. Puedes hacerlo aquí.

Cuando vayas allí, te pedirán el número de grupo que corresponde a tu actividad económica o profesional. Se trata de los llamados epígrafes. Puedes encontrar ese número aquí. Si no estás seguro o no lo has buscado, no te preocupes. El funcionario que te atienda te ayudará a hacerlo.

Después deberás completar el modelo 036 o el modelo 037. Te indicarán cuál debes rellenar, pero en la mayoría de los casos será el 037 (modelo simplificado); ya que el 036 se usa comúnmente para establecer una empresa (a pesar de que tiene propósitos adicionales).

No olvides traer los siguientes documentos a tu cita:

- Tu número NIE

- Pasaporte y una copia del mismo.

- Número de cuenta bancaria

¡Y eso es! Te habrás registrado en el IAE; por lo tanto, ahora ya puede comenzar a enviar facturas y proporcionar tus servicios a clientes. Pero aún falta un paso fundamental.

Ahora que legalmente puede comenzar a trabajar como freelance en España, queda un paso más. Vas a tener que registrarte en la seguridad social.

¿Por qué? Porqué será el paso que te permita disfrutar de los beneficios del sistema sanitario español y recibir una pensión en el futuro. Tendrás derecho a esos beneficios al pagar una tarifa mensual, como hemos comentado en una sección anterior.

Pasemos a ver cómo funciona este proceso exactamente.

Deberás visitar cualquiera de las oficinas de la Seguridad Social dentro de los primeros 30 días después de haberte registrado en la agencia tributaria.

Allí te darás de alta en un régimen especial creado para autónomos llamado RETA («régimen especial para trabajadores autónomos»).

Los documentos que debes traer son:

- Tu número NIE

- Pasaporte y una copia

- Modelo 036 o 037 (según sea tu caso)

- Formulario IRPF, el que otuviste en la oficina de la agencia tributaria

- Padrón

5. Operaciones diarias y declaraciones de impuestos

¡Y eso es todo! Momento para empezar con la verdadera aventura.

Ahora ya estás completamente preparado/a para comenzar tu viaje como autónomo extranjero en España (para hacerlo con éxito será importante también conocer las costumbres empresariales en el país, algo que puedes hacer aquí).

Toda la parte aburrida de papeleo legal está ya completada, así que es hora de empezar con tu verdadero trabajo.

Pero, tal y como vimos en la sección de obligaciones, la fiesta no termina allí. Deberás presentar tus declaraciones de impuestos: tanto para el IVA como para el impuesto sobre la renta.

Y aquí hay dos caminos diferentes que puede tomar.

El primero es el que no recomendamos. Puede dedicar una gran cantidad de tiempo a comprender y aprender a presentar tus declaraciones de impuestos, y hacerlo por tu cuenta. Aviso: puede ser complicado, especialmente si eres extranjero.

El problema es que te llevará mucho tiempo. Y ese tiempo no vale la pena. ¿Por qué? Porqué tú, como autónomo, deberías concentrarte y dedicar tus horas allí donde eres más productivo: realizando exactamente tu actividad profesional. Y eso no supone preocuparse por los impuestos.

Por eso, el segundo camino (el que recomendamos) es tener un contable o gestor que haga el trabajo por ti. Únicamente tendrás que enviarle trimestralmente todas tus facturas (recibidas y enviadas), y administrarán todo por ti.

Tu vida será mucho más fácil. Te lo aseguramos.

En Balcells Group ofrecemos servicios de contabilidad mensual tanto para empresas como para autónomos. ¡Es por eso que estaremos encantados de ayudarte a gestionar tus impuestos en España!

¿Cuánto se tarda en darse de alta como autónomo?

Por lo general, darse de alta como autónomo en la Agencia Tributaria y en la Seguridad Social suele tardar de 1 a 5 días.

Como ves, se trata de un proceso muy rápido y ágil.

Pero para asegurarte de que así sea (y no se demore más de lo necesario) nuestra recomendación es que cuentes con ayuda profesional.

Pues disponer de toda la documentación perfectamente preparada y lista es lo que te permitirá un registro rápido para poder empezar a trabajar y facturar lo antes posible.

Como siempre, estamos listos para ayudarte y guiarte durante todo el camino, así que no dudes en ponerte en contacto con nosotros.

Selecciona la fecha que mejor te convenga para tener una consulta con nuestros abogados y deja que te guiemos paso a paso:

En Balcells Group llevamos más de 11 años ayudando a extranjeros de todo el mundo establecerse de manera cómoda en España. Hemos trabajado con clientes de todo el mundo (más de 55 nacionalidades diferentes) proporcionando los servicios de extranjería, empresa e impuestos que necesitan para ganar total seguridad legal en su proceso migratorio. Ofrecemos un servicio integral que combina la experiencia de varias generaciones de abogados con la innovación necesaria para afrontar los retos jurídicos actuales, siempre con el objetivo de simplificar los procesos y garantizar resultados fiables y eficaces.

Hola, gracias por el artículo, muy útil.

Qué pasa con los impuestos si soy blogger y gano por Google Adsense. No voy a tener como tal clientes Españoles sino que sólo quiero vivir en España. Aún debo de declarar estos ingresos?

En teoría esos ingresos tienen que tributar en algún país. Si la Agencia Tributaria tuviera conocimiento de que vive en España de manera permanente, que tiene esos ingresos y que no está pagando impuestos por ellos en ningún sitio, le podrían llegar a reclamar su pago en España. Para más info, habría que coordinar consulta. Para ello envíenos un email a [email protected].

Hola,

Soy brasileiro, residente en España, pero mi visado es de “Residencia no Lucrativa” y es descrito en mi NIE que no puedo trabajar. Por esto, creo que se voy a la Seguridade Social para cadastrar-me, sairé rechazado. No?

¿Como puedo hacer para tornar-me autônomo?

Con la visa no lucrativa no tiene permiso de trabajo, así que no puede darse de alta como autónomo.

Para poder tener un permiso de trabajo, ha de renovar la visa no lucrativa y luego solicitar la modificación a un permiso por cuenta propia.

Si quiere, puede contactar con nuestro despacho directamente para que la asesoremos en todo el trámite [email protected]

Hola,

Mi novio es Britanico y actualmente solo tiene el NIE y esta empadronado.

¿necesita una tarjeta de residencia o permiso de trabajo ?

Y ¿ si quiere trabajar como autonomo en España que necesita ?

Necesita obtener el permiso de residencia como ciudadano europeo. Una vez obtenga la residencia, se tendrá que dar de alta como autónomo.

Si quieren más información, pueden escribir a [email protected]

Buenos días, yo soy de Argentina y estoy por empezar mis trámites como autónomo para trabajar en España, tengo mi esposa y dos hijos de 19 y 22 años, los cuales estan bajo mi cargo, con este tipo de residencia puedo incluirlos a ellos dentro de la misma?

Muchas gracias

Sí, tu mujer puede solicitar el visado al mismo momento que usted lo haga pero sus hijo no.

Hola,

Para hacerse autonomo primero hay que hacer el registro de comunitario?

Pensaba primero hacerme autonomo y luego registrarme como comunitario, se puede hacer?

Gracias

Para poder valorar cuál sería su mejor opción, lo ideal sería poder tener una consulta con usted para que uno de los abogados la asesore teniendo en cuenta su caso. Puede enviar un email a [email protected] para agendarla.

Hola, llegué a España en marzo 2020 a estudiar un MBA, pero el máster por la pandemia se retraso y empezamos en junio, ahora mis clases terminan en junio pero mi visa de estudiante vence en marzo porque inicialmente las clases eran de marzo2020 a marzo 2021.

Me gustaría quedarme en España mucho más tiempo después de terminar mis clases en junio, he buscado trabajo pero me piden visa de trabajo, y llegué con Visa de estudiante, entonces se me complica poder trabajar. Si me doy de alta como autónoma si podría trabajar? o sería mejor saqué una visa para hacer un negocio? y teniendo esa visa podría trabajar a la par? ya que tengo un emprendimiento que me gustaría realizar.

Agradeceré me puedan orientar.

Buen día:

Vivo en España, este mes comencé como Autónomo, trabajando para un solo cliente en el Reino Unido, mi duda es si pueden ellos hacerme un Contrato y se consideraría una Relación Laboral, a los efectos de la legislación española.

Mi intención es continuar residiendo y tributando mis impuestos en España.

Agradezco su tiempo y atención. Saludos.

Lo ideal sería poder tener una consulta con usted para que uno de los abogados la asesore teniendo en cuenta su caso. Puede enviar un email a [email protected]